Introduction. Traverser la Grande crise avec succès grâce à Kondratiev et Schumpeter

I — RÉSUMÉ DE L’ÉTUDE D’AVRIL 2016 : « 2016-2020 : LES 15 DÉTONATEURS POTENTIELS D’UNE CRISE SYSTÉMIQUE »

II— LES DEUX PHASES ET LES QUATRE SAISONS DU CYCLE DE KONDRATIEV 1949-2020

1. Les deux phases : ascendante : 1949/1981, descendante 1981/2020

2. Les quatre phases saisonnières : le printemps, l’été, l’automne, l’hiver

2.1. Le printemps (1949-1966). 17 années. Croissance durable sans excès inflationniste

2.2. L’été (1966-1981). 15 années. Période d’excès qui marque le point haut de l’inflation

2.3. L’automne (1981-2000). 19 années. Vaste mouvement de désinflation et poursuite de l’endettement

2.4. L’hiver (2000 – 2020). 20 années. Point bas majeur de l’inflation et purge de l’endettement

III — LE TIMING DU CYCLE ACTUEL DE KONDRATIEV

3.1. Les facteurs positifs en faveur de la fin du cycle actuel de Kondratiev en 2020

3.1.1. La synchronisation de l’action des banques centrales

3.1.2. Le poids croissant de l’économie numérique dans le PIB mondial

3.1.3. La Covid 19 accélère l’utilisation du numérique

3.1.4. La politique des banques centrales profite aussi aux entreprises de l’économie numérique

3.1.5. Une pyramide des âges orientée actifs dans les pays en développement

3.1.6. L’arrivée en fin de cycle de long terme d’importants indicateurs économiques et financiers.

3.1.7. La cohérence et la configuration de fin de cycle du cycle de Kondratiev actuel

3.1.8. L’optimisme de certains économistes

3.2. Les facteurs négatifs

3.2.1. L’accentuation de la politique des banques centrales : surabondance des liquidités, faiblesse artificielle des taux d’intérêt

3.2.2. La Covid 19 accroit fortement l’endettement déjà élevé des agents économiques

3.2.3. Une pyramide des âges orientée seniors dans les pays développés

3.2.4. L’inégalité du développement de l’économie numérique dans le monde

3.2.5. L’accroissement de l’inégalité de la répartition des richesses

3.2.6. L’opposition éventuelle de certains états concernant la réforme du système monétaire

3.2.7. La flambée du prix de l’or

3.2.8. Le pessimisme de certains économistes

Conclusion. Une fin d’hiver tiède ou glaciale ?

Introduction. Traverser la Grande crise avec succès grâce à Kondratiev et Schumpeter

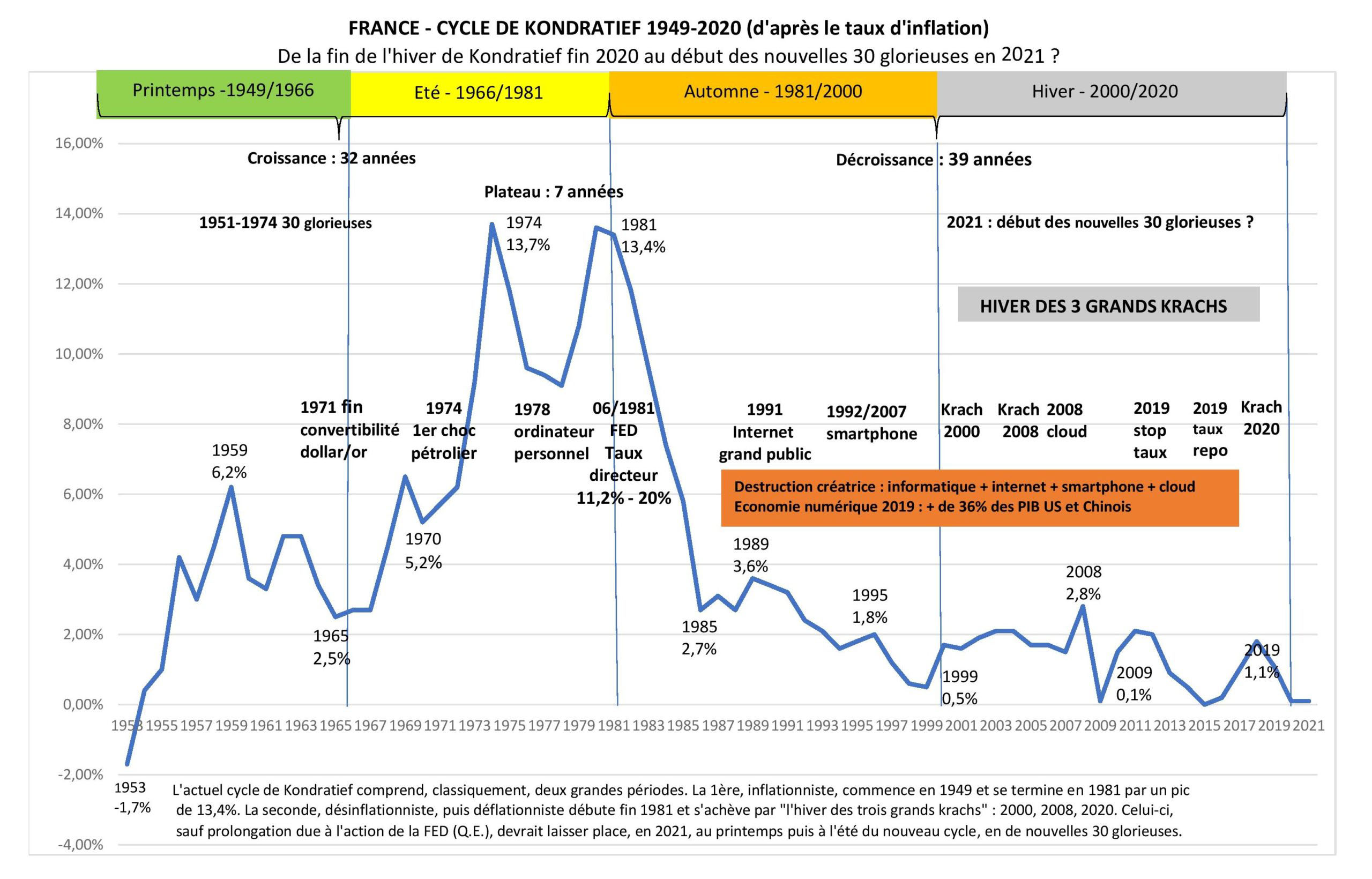

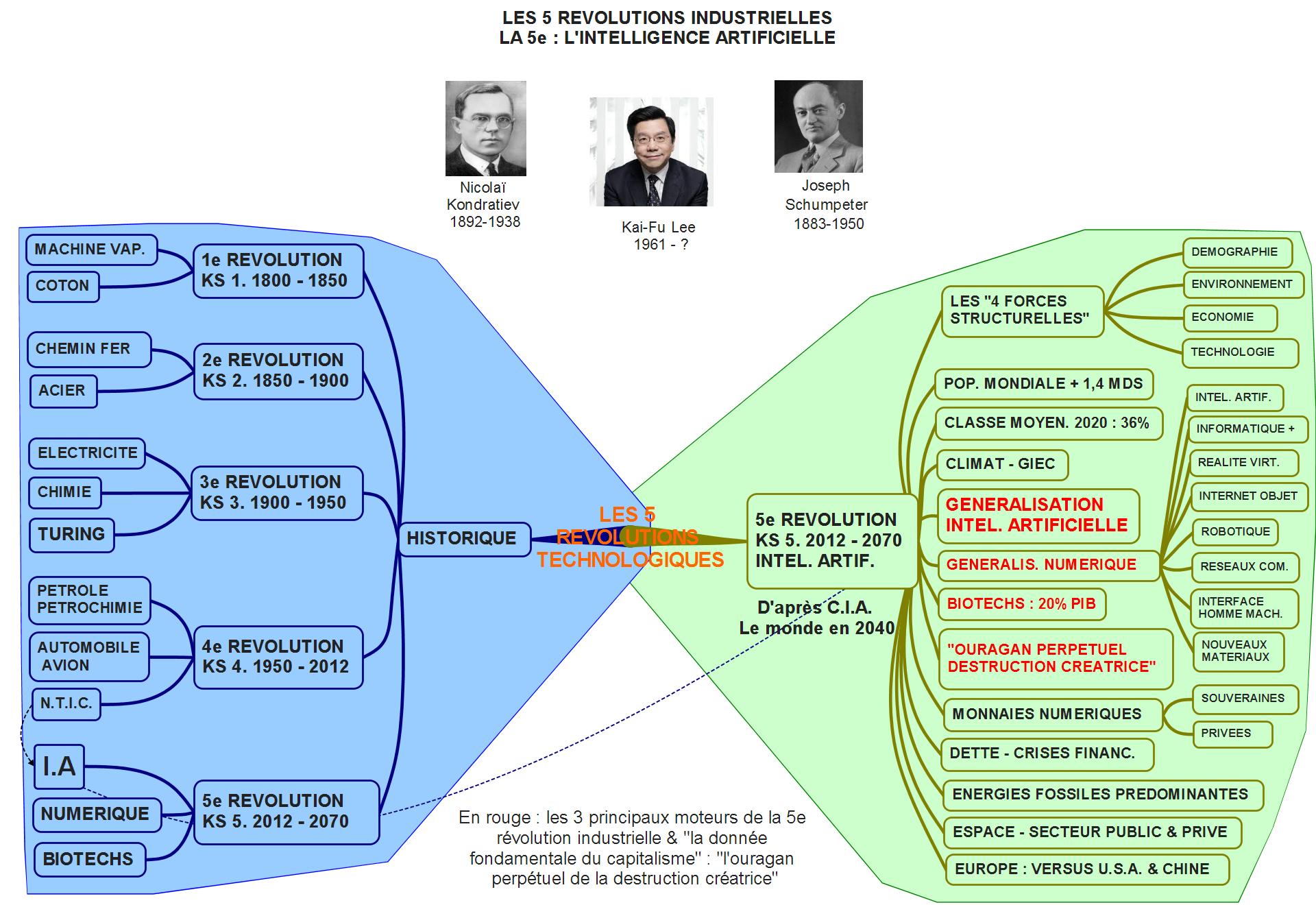

L e cycle de Kondratiev est sans doute l’un des meilleurs outils d’analyse et de prévision des grandes tendances de long terme économiques, financières et sociologiques. Les spécialistes estiment que le cycle actuel, le quatrième, s’étend de 1949 à 2020. Il s’agit, à l’évidence, d’un cycle particulièrement intéressant puisqu’il porte sur l’époque actuelle et sur les principales innovations technologiques numériques nées à la fin de ce cycle. Ce sont ces dernières qui seront les principaux moteurs du prochain.

C’est le génie de Nicolaï Kondratiev d’avoir compris et démontré, près de cent ans avant l’informatique, les bases de données et les moteurs de recherche, que des données aussi essentielles que la croissance, l’inflation ou les taux d’intérêt, entre autres, suivent des cycles de 50/60 ans, et surtout que ces cycles se divisent eux-mêmes en deux grandes vagues seulement. La première est croissante, la seconde décroissante. Le point clé en matière de prévision est la très longue durée de chacune de ces deux grandes vagues : plusieurs dizaines d’années. Il est clair que si l’on peut tabler à l’avance sur un taux de croissance, d’intérêt ou d’inflation d’une durée de vingt ou trente années et sur un taux de décroissance de ces trois paramètres les vingt ou trente années suivantes cela change tout en matière d’anticipation. Sceptique ? Nous verrons que c’est précisément ce genre de prévision qu’il a été possible de faire au cours du cycle de Kondratiev actuel.

C’est le génie de Nicolaï Kondratiev d’avoir compris et démontré, près de cent ans avant l’informatique, les bases de données et les moteurs de recherche, que des données aussi essentielles que la croissance, l’inflation ou les taux d’intérêt, entre autres, suivent des cycles de 50/60 ans, et surtout que ces cycles se divisent eux-mêmes en deux grandes vagues seulement. La première est croissante, la seconde décroissante. Le point clé en matière de prévision est la très longue durée de chacune de ces deux grandes vagues : plusieurs dizaines d’années. Il est clair que si l’on peut tabler à l’avance sur un taux de croissance, d’intérêt ou d’inflation d’une durée de vingt ou trente années et sur un taux de décroissance de ces trois paramètres les vingt ou trente années suivantes cela change tout en matière d’anticipation. Sceptique ? Nous verrons que c’est précisément ce genre de prévision qu’il a été possible de faire au cours du cycle de Kondratiev actuel.

Kondratiev avait par ailleurs démontré que les deux grandes vagues ci-dessus se subdivisent en quatre vagues secondaires, qu’il a baptisées selon les saisons climatiques. La vague ascendante commence par le printemps et se poursuit par l’été. La vague descendante débute par l’automne et se termine par l’hiver, lequel constitue aussi la fin du cycle dans sa globalité. C’est dans cette phase de l’hiver que nous nous trouvons aujourd’hui, après le krach de mars 2020, celui des subprimes de 2008 et le krach internet de 2000. C’est pourquoi je l’ai baptisé l’ »hiver des trois grands krachs« .

C’est par ailleurs le génie de Joseph Schumpeter, auteur du célèbre concept de la « destruction créatrice » d’avoir « relié les fluctuations de l’économie à l’apparition d’innovations majeures ». Cette corrélation apparait très clairement dans le cycle actuel avec la chaine des révolutions technologiques majeures que sont, entre autres, l’ordinateur personnel, l’internet grand public, le smartphone, le cloud.

C’est par ailleurs le génie de Joseph Schumpeter, auteur du célèbre concept de la « destruction créatrice » d’avoir « relié les fluctuations de l’économie à l’apparition d’innovations majeures ». Cette corrélation apparait très clairement dans le cycle actuel avec la chaine des révolutions technologiques majeures que sont, entre autres, l’ordinateur personnel, l’internet grand public, le smartphone, le cloud.

Le présent article est la prolongation d’une étude que j’ai publiée dans ce blog en avril 2016 sous le titre : « 2016-2020 : les 15 détonateurs potentiels d’une crise systémique », étude réalisée à la lumière du cycle de Kondratiev. En tout début de l’introduction, j’écrivais ceci :

« La période 2016-2020 n’est pas du tout une période économique, financière et sociale comme les autres. D’après certains économistes, parmi les meilleurs mondiaux, elle est la parfaite illustration, par les bouleversements de tous ordres qui s’y produisent, de la fin d’un cycle économique de long terme, et de l’aube d’un nouvel ordre économique. Nous verrons que nous nous situons aujourd’hui à la fin d’un cycle de Kondratiev quasi parfait ».

L’objet du présent article ne sera pas de reproduire l’étude de 2016, dont je ferai cependant un bref résumé dans la première partie, mais de décrire l’évolution de l’actuel cycle de Kondratiev et d’en tirer les enseignements en matière de prévision économiques et financière pour les toutes prochaines années.

Dans une deuxième partie, je commenterai le graphique situé en tête de cet article, plus particulièrement les deux phases, ascendantes et descendantes du cycle actuel ainsi que ses quatre saisons.

La troisième partie sera consacrée au timing du cycle. Quels sont les principaux facteurs qui permettent de penser que nous vivons bien les derniers mois de l’hiver du cycle actuel, « hiver des trois grands krachs », et que nous sommes donc bien à la veille du printemps du prochain cycle, c’est-à-dire à la veille, toutes choses égales, des prochaines trente glorieuses ? Il y a des signaux très forts en faveur de cette hypothèse, mais la Covid 19 ne semble pas avoir dit son dernier mot.

I — RÉSUMÉ DE L’ÉTUDE D’AVRIL 2016 : « 2016-2020 : LES 15 DÉTONATEURS POTENTIELS D’UNE CRISE SYSTÉMIQUE »

B ien avant 2016 on pouvait remarquer que certains facteurs annonçaient une nouvelle crise économique et financière, ou plus exactement la prolongation de celle de 2008. En effet, de nombreux experts estimaient que cette dernière n’avait pas été traitée au fond par les principales banques centrales, mais d’une manière superficielle et pernicieuse, c’est-à-dire en bref par l’utilisation du « cautère sur une jambe de bois » qu’est la baisse artificielle des taux d’intérêt, ou, ce qui revient au même, par la planche à billets. C’est dans ce contexte que je publiais dans ce blog l’étude mentionnée plus haut.

Certains penseront peut-être que je ne courrais pas grand risque en énumérant ces 15 détonateurs. Il aurait été bien surprenant qu’au moins l’un d’entre eux ne fonctionne pas ! La justification de cette accumulation réside dans le fait que tous ces détonateurs pouvaient être rangés dans la catégorie des « bulles financières ». L’effet pernicieux de la baisse des taux d’intérêt est précisément de créer ces bulles. Ces dernières, générées par le même facteur, sont de ce fait interconnectées. Lorsque l’une d’elles éclate, notamment parmi les principales, il y a le plus souvent une réaction en chaine, un effet domino, soit dans l’immédiat, soit à plus ou moins court terme. D’où l’utilité de suivre l’ensemble. Chaque bulle peut en annoncer d’autres.

Parmi les principales et les plus mures, je mentionnais celle des actions en précisant ceci :

« La bulle des marchés d’actions s’est reconstituée, mais des signes avant-coureurs d’une nouvelle explosion sont apparus en 2015 (chute de la bourse chinoise) et début 2016 (chute de l’ensemble des bourses mondiales) ».

Ces signes avant-coureurs ont été pleinement confirmés en septembre 2019, par la hausse brutale du taux repos de la Fed., signe d’une crise du crédit, que certains des meilleurs prévisionnistes considèrent comme le véritable début de la crise de 2020, la Covid 19 n’étant qu’un épiphénomène, un « black swan« .

Autre signal très important, quelques mois auparavant, en mars 2019 : la reculade immédiate de la Fed en matière de hausse de taux d’intérêt, cette dernière ayant provoqué une reculade immédiate des bourses. Bien que sans l’aimable compagnie de Marylin Monroe, les banques centrales semblent engagées dans une sorte de « River of no return » ! Cette reculade a clairement démontré que, compte tenu du surendettement de la plupart des agents économiques, une hausse des taux provoquerait l’explosion du système financier.

Autre signal très important, quelques mois auparavant, en mars 2019 : la reculade immédiate de la Fed en matière de hausse de taux d’intérêt, cette dernière ayant provoqué une reculade immédiate des bourses. Bien que sans l’aimable compagnie de Marylin Monroe, les banques centrales semblent engagées dans une sorte de « River of no return » ! Cette reculade a clairement démontré que, compte tenu du surendettement de la plupart des agents économiques, une hausse des taux provoquerait l’explosion du système financier.

À l’exception de la bulle des matières premières qui avait déjà éclaté en 2008 (et qui ne s’est pas reconstituée depuis, point essentiel et très significatif sur lequel je reviendrai plus loin), les treize autres bulles sont toujours bien vivantes en 2020 quoique certaines soient déjà plus ou moins fragilisées par le krach de 2020 : l’endettement (banques centrales, états, entreprises, particuliers), l’obligataire, l’immobilier, les dépenses discrétionnaires (c’est-à-dire les dépenses autres que celles correspondant aux besoins élémentaires), le dollar, les inégalités dans la répartition des richesses. En ce qui concerne cette dernière bulle, on peut considérer que la prolifération dans le monde de gouvernements populistes et, en France, le mouvement des Gilets jaunes, pourraient constituer les prémices de son éclatement. Ce dernier dépendra sans doute de l’évolution, plus ou moins grave, de la crise de 2020.

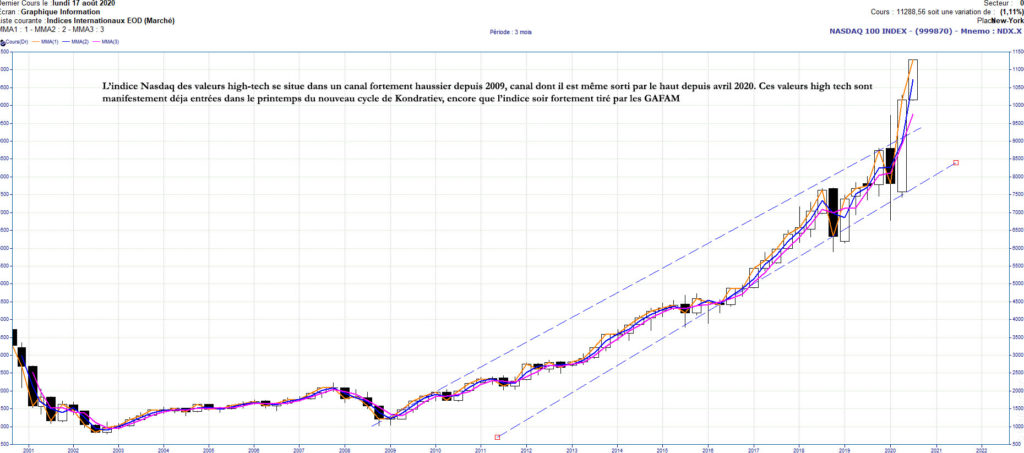

Mention spéciale doit être faite en ce qui concerne la bulle des actions, qui a éclaté en mars 2020, mais qui s’est déjà reconstituée, comme en 2015, notamment en ce qui concerne les valeurs technologiques américaines. Ce brutal aller et retour peut être interprété, à mon avis, de deux manières très différentes : soit il est le signe d’une extrême nervosité des marchés, soit à l’inverse, c’est celui de l’optimisme et du passage en douceur espéré de l’hiver de Kondratiev actuel à celui du printemps du prochain cycle.

II— LES DEUX PHASES ET LES QUATRE SAISONS DU CYCLE DE KONDRATIEV 1949-2020

1. Les deux phases : ascendante : 1949/1981, descendante 1981/2020

N ous avons vu dans l’introduction que la caractéristique essentielle de tout cycle de Kondratiev est de ne comporter que deux phases principales, l’une ascendante, l’autre descendante, chacune de très longue durée : 20 à 30 ans et que c’est dans la longue durée de ces deux phases inverses que réside tout l’intérêt prédictif de ce cycle.

Le graphique situé en tête du présent article représente le cycle actuel de Kondratiev sur la base du taux de l’inflation en France de 1949 à 2020, soit sur une période de 71 ans. Le cycle commence en 1949, culmine en 1981 avec un second pic d’inflation, de 13,4 %, après un premier pic 7 années plus tôt, en 1974, de 13,7 %. Cette période 1949/1981 représente 32 années d’inflation croissante. Ce retour en arrière me rappelle qu’en 1982 j’avais contracté un emprunt immobilier auprès de la Caisse d’Épargne au taux de 15,5 %, ce qui sur la base d’une inflation de 11,8 % et de déductions fiscales n’était pas une si mauvaise affaire.

La phase descendante commence, elle, en 1981 et s’étend, à ce jour jusqu’à la mi 2020, soit 39 années de désinflation, dont les douze dernières sont sans doute plutôt des années de déflation contrariée par l’action des banques centrales. L’inflation en 2019 n’est que de 1,10 % en dépit des flots de liquidités déversés par ces banques.

Parallèlement aux deux grandes phases ci-dessus, Kondratiev a repéré une troisième phase, secondaire, qu’il a qualifiée de « plateau » et qui se superpose, sans les remplacer, à celles-ci. Sur le graphique cette phase apparait clairement : elle se situe entre les deux pics, de valeur très voisine, de l’inflation : 13,7 % en 1974 et 13,4 % en 1981, soit sur une période de sept années. On observe fréquemment la présence de ces phases plateau dans les courbes représentant une inversion de tendance, quelle qu’en soit la durée. Ces phases plateau sont très précieuses pour l’analyste, car elles jouent le rôle d’indicateur avancé de cette inversion.

Ainsi un analyste expérimenté en matière de cycle de Kondratiev aurait-il sans doute été averti de cette inversion au plus tard lors du second pic de l’inflation en 1981 à 13,4 % et pouvait-il anticiper que celle-ci allait décroitre pendant plusieurs dizaines d’années, avec toutes les conséquences que cela comporterait sur le plan économique et financier. Il faut dire qu’il aurait été fortement aidé dans sa réflexion par le fait que le président de la banque centrale US de l’époque, Paul Volcker, a pris, la même année, une décision qui a fait hurler les investisseurs : celle de porter le taux directeur de la Fed de 11,2 à 20 %, ce qui a stoppé net l’inflation. Mais avec le recul et à l’examen de la longue durée du plateau du cycle on peut se demander si cette décision n’était pas trop tardive et s’il n’aurait pas mieux valu laisser faire « la main invisible du marché » en laissant exploser la bulle inflationniste, ce qui aurait peut être évité les krachs et accidents financiers observés dans la partie décroissante du cycle.

Heureux, en tous cas, sont les investisseurs, j’en connais, qui ont acheté des obligations en 1981 sur la base d’un taux de 17 ou 18 % ! Ils ont doublé leur capital chaque fois que les taux d’intérêt, qui suivent l’inflation comme chacun sait, étaient divisés par deux.

De même, aujourd’hui, chacun comprendra qu’il est crucial de savoir qu’à la mi 2020 nous sommes à la fin de l’hiver du cycle actuel, c’est-à-dire à la veille du printemps du prochain cycle, ou autrement dit, toutes choses égales et sauf manipulations retardatrices des banques centrales ou méfaits persistants de la Covid 19, à la veille des prochaines trente glorieuses.

Deux remarques en ce qui concerne la durée exceptionnelle du cycle actuel : 71 années au lieu de 50 à 60 dans les trois cycles précédents. Une première remarque, générale, est qu’en matière de cycles, notamment de longue durée, il faut se garder de vouloir les enfermer, par esprit de système, dans des durées arithmétiques précises. Cela ne fonctionne jamais. Mais cela n’enlève rien à leur valeur en tant qu’outil d’analyse et d’anticipation des deux grandes tendances ou des quatre saisons de ces cycles, lesquelles existent bel et bien même si leur durée diffère.

Une deuxième remarque est que le cycle actuel a été fortement influencé, certains diront manipulé, par les banques centrales, ce qui a fortement allongé sa durée. Une première intervention, radicale, quoique ponctuelle, a été, on l’a vu, celle de Paul Volcker en 1981. La seconde intervention est d’une tout autre durée puisqu’elle s’étend de 2008 à nos jours. Il s’agit, on le sait, de toutes les opérations élaborées par les banques centrales, notamment par la Fed et la BCE, pour faire baisser les taux d’intérêt, dont la plus emblématique est celle du Quantitative Easing (Q.E.), ainsi que pour inonder les marchés financiers de liquidités.

Dans les deux cas, on notera que ces interventions des banques centrales ont pour objet de freiner ou d’annuler l’évolution spontanée, sinon « naturelle » du marché : l’inflation à l’époque de Paul Volcker, la déflation aujourd’hui. Si l’action de la Fed a été efficace en ce qui concerne l’inflation, il n’en est pas de même aujourd’hui dans le cas de la déflation si l’on en juge par la faiblesse persistante de l’économie mondiale et, on le verra plus loin, des deux principaux indices qui mesurent la déflation : celui des matières premières (CRB) et celui des frets (Baltic Dry Index). Cet échec relatif des banques centrales à contrer les phénomènes de marché, au moins sur une longue durée, a une signification très importante. Il met en évidence le poids immense de ces phénomènes et par la même tout l’intérêt de l’observation des cycles de long terme, n’en déplaise à certains hérauts de la disparition de ces cycles.

2. Les quatre phases saisonnières : le printemps, l’été, l’automne, l’hiver

Les quatre phases métaphoriques du cycle de Kondratiev, printemps, été, automne, hiver sont parfois considérées, de manière réductrice, comme l’essentiel de ce cycle. Il n’en est rien. Certes ces quatre phases ont une grande valeur explicative, comme on pourra le constater dans les brefs développements qui suivent. Leur description facilite beaucoup la compréhension du déroulement du cycle, des différents facteurs et des grands évènements qui l’ont influencé. Mais l’apport essentiel du cycle de Kondratiev demeure, on la vu plus haut, sa division en deux phases de longue durée de tendance inverse.

En ce qui concerne ces saisons et leur application en matière financière on pourra consulter avec profit l’excellente et récente étude (mai 2015) d’Amundi, « Les cycles longs et les marchés d’actifs » à laquelle j’ai emprunté les titres descriptifs des saisons.

2.1. Le printemps (1949-1966). 17 années. Croissance durable sans excès inflationniste

En 1949, c’est encore la période de l’après-guerre et de la reconstruction ainsi que les débuts de l’urbanisation et de la relance de l’industrie. Une grande partie de ce printemps a été baptisée « Trente glorieuses » par l’économiste Jean Fourastié. Cette période commence quelques années après le début de ce printemps, en 1951 et s’étend sur le reste de cette saison, soit jusqu’en 1966, sachant qu’elle se poursuit durant une bonne partie de l’été, jusqu’au premier pic de l’inflation, soit en 1974. Mais en 1966, fin du printemps, l’inflation n’est que de 2,7 %.

Wikipedia indique que les Trente glorieuses se caractérisent par :

La reconstruction économique de pays dévastés par la guerre

Le retour vers une situation de plein emploi dans la grande majorité des pays

Une croissance forte de la production industrielle (un accroissement annuel moyen de la production d’environ 5 %)

Une croissance démographique importante (le baby-boom) dans certains pays européens et nord-américains (particulièrement en France, en Allemagne de l’Ouest, aux États-Unis et au Canada).

2.2. L’été (1966-1981). 15 années. Période d’excès qui marque le point haut de l’inflation

L’été du cycle actuel de Kondratiev est très riche en évènements majeurs lesquels ont souvent fortement influencé les saisons suivantes.

On y remarque en premier lieu les deux pics de l’inflation 1974 (13,7 %) et 1981 (13,4 %) et le plateau de 7 années correspondant, plateau dont on a signalé plus haut l’importance en matière de prévision. L’année 1981 est aussi, on l’a vu, celle au cours de laquelle Paul Volcker, président de la Fed, met fin à l’inflation dans ce pays en faisant passer d’un jour à l’autre le taux directeur de 11,2 à 20 %.

Mais la décision la plus importante de cette saison est sans doute celle de la suppression en 1974 par Richard Nixon de la convertibilité du dollar en or, décision qui est sans doute la source des dérèglements monétaires que l’on observe depuis. Ces derniers atteignent aujourd’hui un tel niveau qu’ils font envisager un changement de système. Certains experts estiment même que ces dérèglements sont à l’origine des crises de 2008 et 2020.

Mais la décision la plus importante de cette saison est sans doute celle de la suppression en 1974 par Richard Nixon de la convertibilité du dollar en or, décision qui est sans doute la source des dérèglements monétaires que l’on observe depuis. Ces derniers atteignent aujourd’hui un tel niveau qu’ils font envisager un changement de système. Certains experts estiment même que ces dérèglements sont à l’origine des crises de 2008 et 2020.

1974 est également la date d’un autre évènement également très important : le premier choc pétrolier, lequel est sans doute en partie à l’origine du pic d’inflation observé cette année-là.

Enfin, last but not least, 1978 est l’année de l’apparition de la première grande innovation technologique : celle de l’ordinateur personnel, innovation qui marque le début de la généralisation de l’informatique.

2.3. L’automne (1981-2000). 19 années. Vaste mouvement de désinflation et poursuite de l’endettement

J’ajouterai à la définition ci-dessus de l’automne par Amundi que l’automne du cycle de Kondratiev actuel est aussi la saison dans laquelle sont apparues deux innovations emblématiques de l’ère numérique, source de la destruction créatrice chère à Schumpeter : l’internet grand public en 1991 et le téléphone portable à partir de 1992 puis le smartphone. Avec l’ordinateur personnel en 1978, le tiercé gagnant de l’ère numérique était ainsi constitué. C’est, on s’en souvient, l’arrivée d’internet qui est à l’origine de la bulle du même nom.

2.4. L’hiver (2000 – 2020). 20 années. Point bas majeur de l’inflation et purge de l’endettement

La définition ci-dessus de l’hiver par Amundi correspond sans doute à la définition idéale du cycle de Kondratiev. Si elle est tout à fait exacte en ce qui concerne « le point bas majeur de l’inflation », on est par contre bien loin d’assister à une « purge de l’endettement ». Celui-ci n’a cessé d’augmenter à la suite de la crise de 2008 consécutivement à la politique des banques centrales et il atteint aujourd’hui des sommets sous l’effet de la Covid 19.

L’hiver du cycle actuel, «hiver des trois grands krachs», est par ailleurs fortement marqué par une série de graves accidents financiers, au premier rang desquels trois krachs : le krach internet (2000), le krach des subprimes (2008) et le krach de la Covid 19 (mars 2020).

Mais deux autres accidents tout aussi graves quoique moins spectaculaires sont aussi survenus au cours de cet hiver, tous deux en 2019, c’est-à-dire juste avant le krach Covid 19. Il s’agit tout d’abord, en mars 2019, de la reculade de la FED en ce qui concerne la hausse des taux d’intérêt. Cette reculade est grave puisqu’elle signifie, on l’a vu, que les banques centrales ne peuvent plus revenir en arrière, au risque si elles augmentent les taux de faire exploser le système économique et financier. Ceci était déjà vrai avant la Covid 19, mais l’est encore plus depuis puisque l’endettement s’est fortement accru du fait de cette pandémie.

Le deuxième accident est survenu en septembre 2019. Il s’agit de la forte et subite hausse du taux repo de la Fed. Le 17 septembre celui-ci est momentanément monté à près de 10 %, alors qu’il se situait autour de 2 % les jours précédents. Sans entrer dans le détail, il s’agit d’un accident de crédit, de liquidité du système interbancaire, qui renvoie à des évènements similaires survenus au cours de la crise de 2008.

Ces cinq accidents économico-financiers survenus au cours de l’hiver du cycle actuel sont manifestement les signes de graves dysfonctionnements du système économique et monétaire, voire politique et sociétal et de la nécessité de l’évolution de celui-ci, voire, selon certains, d’une révolution.

On notera que cet hiver a cependant connu une innovation technologique très importante : celle du cloud en 2008.

III — LE TIMING DU CYCLE ACTUEL DE KONDRATIEV

D ans l’introduction j’indiquais qu’il s’agit dans ce timing d’identifier

« les principaux critères qui permettent de penser que nous vivons bien les derniers mois de l’hiver du cycle actuel, “hiver des trois grands krachs” et que nous sommes donc bien à la veille du printemps du prochain cycle, c’est-à-dire à la veille des prochaines trente glorieuses » J’indiquais « qu’il y a des signaux très forts en faveur de cette hypothèse mais que la Covid 19 ne semble pas avoir dit son dernier mot ».

J’énumèrerai tout d’abord, dans un premier paragraphe, les principaux facteurs positifs, c’est-à-dire en faveur de la terminaison du cycle actuel à la fin de l’année 2020 et ensuite, dans un deuxième paragraphe, les facteurs qui militent, à l’inverse, en faveur de la prolongation du cycle actuel en 2021, notamment en raison des actions retardatrices de la FED ou de certains états.

3.1. Les facteurs positifs en faveur de la fin du cycle actuel de Kondratiev en 2020

3.1.1. La synchronisation de l’action des banques centrales

Contrairement à ce qui s’était passé au cours de la crise de 2008, on a assisté lors du krach de mars 2020 à une intervention immédiate, massive et coordonnée des banques centrales par l’injection de liquidités et la pression à la baisse sur les taux d’intérêt. Dans l’immédiat cette action a été efficace puisque les principaux marchés d’actions sont très rapidement revenus à leur niveau antérieur au krach, voire l’ont dépassé en ce qui concerne les valeurs high-tech. Il faut dire que les banques centrales avaient reçu en 2019, on l’a vu, deux très sérieux avertissements avec l’avortement de la hausse des taux puis la hausse du taux repos. Il semble bien que grâce à cette action coordonnée des banques centrales, celles-ci aient évité l’entrée dans une fin d’hiver de Kondratiev glaciale. Mais n’est-ce pas reculer pour mieux sauter, sachant que cette action a conduit à un fort accroissement de l’endettement ? (v. § 3.2.)

3.1.2. Le poids croissant de l’économie numérique dans le PIB mondial

Il s’agit, on le conçoit, d’un critère capital, déterminant en ce qui concerne le passage de l’actuel cycle de Kondratiev au suivant. Mais il n’en est quasiment jamais tenu compte dans les prévisions actuelles de conjoncture, souvent très pessimistes et parfois apocalyptiques. Selon un article de la Banque mondiale en date du 18/04/2019 :

L’économie numérique mondiale représentait en 2016 11 500 milliards de dollars, soit 15,5 % du produit intérieur brut (PIB) mondial — ce chiffre devrait atteindre 25 % en moins d’une décennie.

Par ailleurs, depuis plusieurs années, un organisme officiel chinois, le CAICT (China Academy of Information and Communication Technoloy) lié au ministère de l’Industrie, publie chaque année un livre blanc sur le sujet. Selon celui publié cette année 2020, rapporté par French.China. ORG.CN :

La valeur ajoutée de l’économie numérique chinoise a atteint 35.800 milliards de yuans (environ 5 070 milliards de dollars) en 2019, représentant 36,2 % du PIB.… L’économie numérique de Beijing et de Shanghai représentait plus de 50 % du PIB de ces villes.

Un livre blanc antérieur du CAICT indiquait modestement que la Chine venait en second rang en ce qui concerne la place du numérique dans l’économie, mais sans préciser le pays qui venait au premier rang ni la part du numérique dans le PIB de ce pays. Malgré mes recherches je n’ai trouvé aucun chiffre en ce qui concerne le coupable, les USA, mais, en supposant que le classement n’ait pas changé depuis, on peut estimer que la part de ce pays est supérieure à 36,2 %. Une étude de McKinsey publiée par Les Échos en janvier 2018 indiquait d’ailleurs que :

La numérisation des USA est 4,9 fois supérieure à celle de la Chine.

La CNUCED (Conférence des Nations Unies sur le Commerce et le Développement) indique dans son « Rapport sur l’économie numérique 2019 » que :

L’ère du numérique n’en est encore qu’à ses balbutiements et suscite plus de questions que de réponses… Grâce au progrès du numérique, une immense richesse a été créée en un temps record, mais elle est concentrée dans les mains d’un petit nombre de personnes, d’entreprises, et de pays… Les nouvelles technologies, en particulier l’intelligence artificielle, entraineront inévitablement un bouleversement à grande échelle du marché du travail.

3.1.3. La Covid 19 a accéléré l’utilisation du numérique

À quelque chose malheur est bon. Il est sans doute encore trop tôt pour faire le bilan des effets positifs de la Covid 19 sur le développement de l’économie numérique, mais on sait déjà, par exemple, que le télétravail s’est fortement développé ainsi que les transactions sur le web et le stockage des données dans le cloud.

3.1.4. La politique des banques centrales profite aussi aux entreprises de l’économie numérique

Les tenants de l’orthodoxie financière critiquent souvent la politique des banques centrales : liquidités illimitées sans rapport avec l’économie réelle, faiblesse artificielle des taux d’intérêt. Il est clair que si cette politique contribue à la survie des « entreprises zombies », et obère l’efficacité de la « destruction créatrice » elle profite aussi aux entreprises de l’économie numérique, notamment aux startups lesquelles n’ont jamais bénéficié, tout au moins récemment encore, de conditions aussi favorables.

3.1.5. Une pyramide des âges orientée actifs dans les pays en développement

Harry Dent est sans doute l’un des économistes qui a le plus tenu compte des phénomènes démographiques dans les prévisions économiques, en particulier dans le cycle de Kondratiev. Il est l’auteur d’un concept phare, la « Spending wave » ou « Onde des dépenses » qui semble aussi important que de celui de la « Destruction créatrice » de Schumpeter. L’« Onde des dépenses » passe par un maximum à 46 ans, âge auquel les dépenses des ménages sont les plus élevées. Selon HD, les pays dans lesquels la « Spending wave » sera la plus importante dans les prochaines années sont les pays en développement, soit dans l’ordre : l’Inde, l’Asie du Sud-Est (Vietnam, Cambodge, Thaïlande, Indonésie, la Birmanie), le Mexique, la Colombie et la Turquie.

3.1.6. L’arrivée en fin de cycle de long terme d’importants indicateurs économiques et financiers.

Cette fin de cycle de long terme se manifeste soit par des minima soit par des maxima.

Les deux principaux indicateurs qui sont voisins de leur minima sont ceux des matières premières (Indice CRB, représenté dans le premier graphique ci-dessous) et des frets (Baltic Dry Index), lequel suit exactement la même tendance que le CRB, mais n’est pas représenté.

J’indique dans la légende du graphique CRB que :

« Tant que le cours des matières premières ne remontera pas, nous demeurerons dans l’hiver de Kondratiev »

ce qui vaut également pour le Baltic Dry Index. J’ai néanmoins rangé ces deux indices dans les critères positifs, car leur grande faiblesse de longue durée semble anormale. J’en tire la conclusion, en tenant compte par ailleurs d’autres critères tels que la grande longueur de l’hiver actuel, que l’on se rapproche de plus en plus de la fin du cycle baissier des deux indices ou autrement dit d’une reprise de l’activité économique.

Le NASDAQ 100 index, qui regroupe les valeurs high-tech est un indice qui, lui, est fortement haussier depuis 2009 et qui est même en forte accélération depuis le krach COVID 19. J’indique en légende sur le graphique que

« Ces valeurs high-tech sont manifestement déjà entrées dans le printemps du nouveau cycle de Kondratiev »

Elles peuvent être considérées comme les éléments précurseurs de l’économie numérique. Il est vrai toutefois que de nombreux professionnels estiment qu’elles sont très surévaluées.

3.1.7. La cohérence et la configuration de fin de cycle du cycle de Kondratiev actuel

La grande cohérence du cycle actuel (v. graphique en tête d’article) constitue quasiment un cas d’école. On y distingue très nettement, sans risque d’erreur, les deux grandes phases, ascendantes et descendantes, la phase plateau avec les deux grands pics d’inflation à plus de 13 %, en 1974 et 1981, ainsi que les quatre saisons. Je ne rappellerai jamais assez que l’identification précise de ces deux grandes phases constitue un élément clé de la prévision.

Par ailleurs, le rôle essentiel de l’innovation dans l’évolution du cycle est manifeste. Il s’inscrit principalement, conformément aux cycles antérieurs, à l’exception toutefois de l’ordinateur personnel, dans la phase descendante, notamment en automne (1991 : internet grand public, 1992/2007 : téléphone portable et smartphone) ainsi que dans l’hiver (2008 : cloud). Seul l’ordinateur personnel est apparu pendant l’été (1978).

Enfin, l’hiver est très marqué, avec les trois grands krachs, 2000, 2008 et 2020 et les deux incidents majeurs : le recul de la Fed en ce qui concerne la hausse des taux et la hausse brutale du taux repos. Cet hiver mouvementé a tous les aspects de la phase finale d’un cycle long.

La durée, exceptionnelle du cycle : 71 années au lieu de 50 à 60 milite aussi en faveur de sa fin prochaine, d’autant que l’efficacité de la politique des banques centrales semble s’amenuiser, comme le montrent les nombreux krachs et accidents financiers survenus au cours de cet hiver.

3.1.8. L’optimisme de certains économistes

J’ai sélectionné pour illustrer cet article quatre économistes, deux optimistes, Market Cycle Dynamics et Economical Cycle Research Institute, et deux pessimistes : Gns Economics et Harry Dent. À noter que seuls les deux derniers avaient très explicitement prévu le krach de 2020.

Market Cycle Dynamics est une lettre d’information mensuelle publiée par David Knox Barker, lettre dans laquelle celui-ci analyse l’évolution mensuelle du cycle de Kondratiev depuis 33 ans, ce qui, à ma connaissance, il est le seul à faire. Le grand mérite de D.K.B. est d’avoir parfaitement identifié le timing des quatre saisons du cycle actuel, tout particulièrement celui de l’hiver, dont il situe le début en 2000 et prévoit la fin, sauf ultimes manœuvres retardatrices des banques centrales (de type quantitative easing et baisse des taux d’intérêt) en décembre 2020. D.K.B. a toujours indiqué, sans plus de précisions, que la transition entre le cycle actuel et le suivant ne s’effectuerait pas sans des perturbations économiques et financières plus ou moins importantes, mais, avant la COVID, il envisageait néanmoins en priorité une fin d’hiver douce. Dans sa lettre d’avril 2020, il ne revient pas expressément sur cette prévision, mais il y formule les réserves suivantes :

Market Cycle Dynamics est une lettre d’information mensuelle publiée par David Knox Barker, lettre dans laquelle celui-ci analyse l’évolution mensuelle du cycle de Kondratiev depuis 33 ans, ce qui, à ma connaissance, il est le seul à faire. Le grand mérite de D.K.B. est d’avoir parfaitement identifié le timing des quatre saisons du cycle actuel, tout particulièrement celui de l’hiver, dont il situe le début en 2000 et prévoit la fin, sauf ultimes manœuvres retardatrices des banques centrales (de type quantitative easing et baisse des taux d’intérêt) en décembre 2020. D.K.B. a toujours indiqué, sans plus de précisions, que la transition entre le cycle actuel et le suivant ne s’effectuerait pas sans des perturbations économiques et financières plus ou moins importantes, mais, avant la COVID, il envisageait néanmoins en priorité une fin d’hiver douce. Dans sa lettre d’avril 2020, il ne revient pas expressément sur cette prévision, mais il y formule les réserves suivantes :

« Due to the economic carnage wrought by COVID-19 this K Wave ending will be more painful than it otherwise would have been ».

Economical Cycle Research Institute (ECRI). L’ECRI se présente comme suit sur son site web

ECRI is the world’s leading authority on business cycles

Cet organisme a été créé avant la Seconde Guerre mondiale et bénéficie d’un palmarès impressionnant en matière de prévisions économiques et financières. Ses prestations sont payantes, mais certaines prévisions sont publiées gratuitement sur son site. J’ignore si les abonnés ont bénéficié d’une prévision en ce qui concerne le krach de 2020. Par contre trois informations très intéressantes ont été publiées sur le site après le krach. Lakshman Achuthan, l’un des fondateurs de l’ECRI, intervient couramment à la télévision ou dans des articles publiés sur le site de l’ECRI.

Cet organisme a été créé avant la Seconde Guerre mondiale et bénéficie d’un palmarès impressionnant en matière de prévisions économiques et financières. Ses prestations sont payantes, mais certaines prévisions sont publiées gratuitement sur son site. J’ignore si les abonnés ont bénéficié d’une prévision en ce qui concerne le krach de 2020. Par contre trois informations très intéressantes ont été publiées sur le site après le krach. Lakshman Achuthan, l’un des fondateurs de l’ECRI, intervient couramment à la télévision ou dans des articles publiés sur le site de l’ECRI.

Dans une interview intitulée « Recovery from Recession and Risk of Fresh Slowdown », publiée le 15/07/2020, l’ECRI prévoit, pour les US une reprise immédiate de l’économie, en V, tout en n’excluant pas par la suite une rechute. Il insiste par ailleurs sur le fait que la politique de taux d’intérêt artificiellement faibles pratiquée par la Fed ne correspond pas au fonctionnement de l’économie réelle.

Dans un article intitulé « Gold is Not All That Glitters » publié le 13/08/20 LA insiste sur le fait que le secteur industriel est en relative bonne santé comme en témoigne le fait que le cours des métaux de base a plus augmenté ces derniers temps que celui de l’or. Il indique que :

Those high frequency daily leading indicators gave ECRI clients a clear signal of an industrial growth upswing.

Mais, parallèlement, LA indique que la consommation des ménages présente des signaux d’affaiblissement ce qui pourrait par contrecoup affecter le cours des matières premières.

3.2. Les facteurs négatifs

3.2.1. L’accentuation de la politique des banques centrales : surabondance des liquidités, faiblesse artificielle des taux d’intérêt

Au tout premier rang des facteurs qui peuvent s’opposer au passage rapide dans le prochain cycle de Kondratiev, on peut citer la politique des banques centrales, politique que l’on peut résumer, je l’ai déjà dit, en deux expressions : liquidités illimitées et taux d’intérêt artificiellement faibles, parfois même négatifs. On a vu que cette politique, qui s’oppose au bon fonctionnement de la destruction créatrice, avait déjà prolongé le cycle actuel, notamment l’hiver, d’une dizaine d’années. On a vu également que les banques centrales ne pouvaient pas revenir en arrière et faire remonter les taux d’intérêt à un niveau normal, sous peine de faire exploser le système économique et financier.

3.2.2. La Covid 19 est un facteur fortement aggravant.

La Covid 19 est survenue au plus mauvais moment. De nombreux ouvrages ou études parfois très antérieurs au krach de mars 2020 avaient prévu la survenue d’une crise économique et financière mondiale cette année-là. C’est dire que la situation était déjà fragile avant la pandémie. Contrairement à ce qui est dit parfois cette dernière n’est pas la cause du krach, mais il est clair qu’il s’agit d’un facteur fortement aggravant, notamment en ce qui concerne la charge de l’endettement. Avec la survenue de la COVID 19, les banques centrales, bien loin de ralentir leur politique de surabondance de liquidités et de taux d’intérêt artificiellement faibles, l’ont fortement développé, accentuant ainsi un endettement déjà très élevé des agents économiques et s’opposant au libre jeu de la destruction créatrice.

3.2.3. Une pyramide des âges orientée seniors dans les pays développés

Selon Harry Dent, dont on a vu plus haut les prévisions positives en ce qui concerne les pays en développement, la période 2020/2023 se présente, à l’inverse, pour la plupart des pays développés comme un creux démographique en ce qui concerne la « Spending wave ». Le poids des seniors dans l’économie est de plus en plus important, d’où un ralentissement de la consommation, alors même qu’il s’agit le plus souvent du principal facteur de croissance dans ces pays.

3.2.4. L’inégalité du développement de l’économie numérique dans le monde

Si la clé du passage du cycle actuel de Kondratiev au nouveau cycle est, par définition, le développement de l’économie numérique, force est de constater que, comme le souligne la Cnuced, la plus grande inégalité règne dans ce domaine, comme dans d’autres :

« Aujourd’hui, un fossé béant sépare les pays “sous-connectés” des pays “hypernumérisés”. Ainsi, dans les pays les moins avancés, seule une personne sur cinq utilise internet, contre quatre sur cinq dans les pays développés et ce n’est là que l’une des dimensions de la fracture numérique… L’économie numérique n’est pas dominée par le traditionnel clivage Nord-Sud. Elle est invariablement dominée par un pays développé et par un pays en développement : les États-Unis et la Chine. Ainsi, à l’échelle mondiale, ces deux pays cumulent 75 % des brevets relatifs à la technologie de la chaine des blocs, 50 % des dépenses consacrées à l’internet des objets et plus de 75 % des parts du marché des services informatiques en nuage public. Peut-être plus frappants encore, ils représentent plus de 90 % de la capitalisation boursière des 70 premières plateformes numériques au monde. La part de l’Europe [que Philippe Alexandre qualifie de “colonisée du numérique”] est de 4 % et la part cumulée de l’Afrique et de l’Amérique Latine s’élève seulement à 1 %. Sept “superplatformes”, à savoir Microsoft, puis Apple, Amazon, Google, Facebook, Tencent et Alibaba, représentent deux tiers de la valeur totale du marché.

3.2.5. L’accroissement de l’inégalité de la répartition des richesses

Depuis une cinquantaine d’années, un petit nombre d’auteurs se sont penchés sur le rôle important que joue l’inégalité de la répartition des richesses dans l’éclatement des grandes crises économiques, sans doute parce que le sujet était politiquement incorrect. On peut citer Ferdinand Lundberg, Ravi Batra, et plus récemment Thomas Piketty. Mais aujourd’hui la question apparait au grand jour, notamment dans les réseaux sociaux. On en a un bon exemple avec le mouvement des Gilets Jaunes, déjà évoqué, dont il s’agit de l’un des thèmes emblématiques. Paradoxalement, l’un des principaux facteurs de la croissance des inégalités est la concentration de l’industrie numérique laquelle devrait devenir le moteur de l’économie.

3.2.6. L’opposition éventuelle de certains états concernant la réforme du système monétaire

Selon certains experts, le passage de l’ordre économique actuel à l’économie numérique nécessiterait une modification du système monétaire et l’abandon de la monnaie de réserve qu’est le dollar. D’où l’élaboration d’assez nombreux projets de monnaies numériques publiques ou privées et de crypto monnaies à laquelle on assiste actuellement. Quelle serait la position des États-Unis sur cette révolution ?

3.2.7. La flambée du prix de l’or

À la date de cet article, le prix de l’or est voisin de 2000 dollars l’once, ce qui est plus élevé que son record de 2012 et tout à fait en phase avec le sentiment d’inquiétude qui est en général ressenti dans l’hiver de Kondratiev. L’opinion publique ne semble pas du tout avoir basculé vers le printemps, à fortiori depuis la COVID 19. De ce fait, les spécialistes estiment que la hausse du cours de l’or n’est pas près de s’arrêter, ce qui correspondrait donc à une continuation de l’hiver. On notera qu’en dépit de la forte correction de 2012-2015 l’or est en hausse depuis 1999 et qu’il est de plus en plus considéré comme une monnaie et non comme une simple matière première.

3.2.8. Le pessimisme de certains économistes

GnS Economics is an independent, Helsinki-based macroeconomic consultancy specialized in forecasting and analyzing the risks of the world economy and the financial markets. GnS Economics is operated by six partners with years-long experience in econometric forecasting, economic modelling, economic growth and crises, financial markets and business-to-business consulting and marketing.

Tuomas Malinen is CEO and the Chief Economist of GnS Economics.

Dans sa lettre d’information trimestrielle, Tuomas Malinen, prévoit trois scénarios en ce qui concerne la crise de 2020, l’un optimiste, qui a actuellement peu de chances de se réaliser, le second intermédiaire qui semble compromis par la poursuite de la COVID 19 et le troisième qui est très pessimiste, reposant sur une dépression mondiale et son cortège de désordres de toutes sortes.

Dans sa lettre d’information trimestrielle, Tuomas Malinen, prévoit trois scénarios en ce qui concerne la crise de 2020, l’un optimiste, qui a actuellement peu de chances de se réaliser, le second intermédiaire qui semble compromis par la poursuite de la COVID 19 et le troisième qui est très pessimiste, reposant sur une dépression mondiale et son cortège de désordres de toutes sortes.

Harry S. Dent, Jr. is a best-selling author and one of the most outspoken financial editors in America. Using proprietary research, Harry developed a unique method for studying economies around the world, and uses his analysis to provide insights on what to expect in the future.

Instead of focusing on endless graphs that assume people behave rationally, Harry instead looks at real people, making real economic decisions for themselves and their families. He combines demographics with actual spending to inform his research.

Harry received his MBA from Harvard Business School, where he was a Baker Scholar and was elected to the Century Club for leadership excellence. He then joined Bain & Company as a Fortune 100 business consultant and now heads the independent research firm HS Dent Publishing.

L’intérêt de “The Demographic Cliff”, publié en 2015, ouvrage dans lequel Harry Dent prévoit expressément la crise de 2020, est que tout en envisageant une grave récession ou même une dépression il décrit les moyens de l’affronter.

CONCLUSION. Une fin d’hiver de Kondratiev tiède ou glaciale ?

Le moins qu’on puisse dire en ce qui concerne les prévisions économiques et financières concernant les années 2020 à 2022, c’est que les avis sont très partagés et ce chaque fois sur la base d’arguments apparemment pertinents. C’est un peu comme ceux des professeurs de médecine lors des journaux télévisés en ce qui concerne la Covid 19 ! Certains économistes prévoient une fin de l’hiver du cycle actuel tiède, d’autres une fin glaciale, d’autres encore une situation intermédiaire.

J’ai choisi, pour conclure cet article, de laisser principalement la parole à trois économistes chevronnés que j’ai déjà cités : David Knox Barker (Market Cycles Dynamics), Harry Dent (The Democraphic Cliff) et Tuomas Malinen (GnS Economics).

J’ai sélectionné ces trois économistes en fonction à la fois de leur longue expérience, notamment en matière de cycles économiques en ce qui concerne les deux premiers, mais aussi et surtout parce que tous les trois ont bien prévu, longtemps à l’avance, la crise économique et financière actuelle. Ces trois avis vont du plus optimiste, (David Knox Barker), au plus pessimiste (Tuomas Malinen), en passant par une position intermédiaire (Harry Dent). Mais ce dernier envisage quand même une récession, voire une dépression.

l. David Knox Barker (Market Cycle Dynamics)

David Knox Barker a bien synthétisé, dans sa dernière lettre d’information (avril 2020), trois caractéristiques essentielles de la situation économique et financière présente, illustrée par le cycle de Kondratiev actuel :

La période à laquelle on peut le mieux comparer 2020 est 1949, pas 1929 »

Autrement dit, nous ne serions pas à la veille d’une grande dépression de type 1929, mais à celle du printemps du nouveau cycle, ou, toutes choses égales, à la veille des futures trente glorieuses. Ces dernières seraient comparables par leur dynamisme économique à celles que l’on a vécues au cours du printemps et de l’été du cycle actuel, c’est-à-dire de 1951 à 1974.

DKB tempère cependant cette opinion comme suit :

À la suite du carnage économique provoqué par la Covid 19, cette fin de cycle sera plus douloureuse que prévu.

Enfin, DKB donne une pénétrante synthèse de toute la problématique de la fin du cycle actuel : une lutte de titans entre les forces déflationnistes et inflationnistes. Ces dernières sont générées par la politique de liquidités illimitées et de taux d’intérêt artificiellement faibles des banques centrales :

Ce à quoi nous sommes confrontés en cette fin d’hiver de Kondratiev c’est à des forces d’une puissance inimaginable entre l’inflation et la déflation

2. Harry Dent. The Demographic Cliff

On trouvera ci-après des extraits de Demographic Cliff qui résument des points clés de cet ouvrage. J’ai placé ce dernier en position intermédiaire entre l’optimisme relatif de Market Cycle Dynamics et le pessimisme de GnS Economics, car si H.D. n’exclut pas une période difficile de récession ou même de dépression (« prepare for the worst downturn and crash of your lifetime ») lors de la fin de l’hiver du cycle actuel, il développe beaucoup parallèlement les opportunités qui résultent déjà et résulteront de cette période mouvementée. HD évoque ainsi la possibilité d’un « greatest boom in history » qui pourrait se produire au cours du printemps du prochain cycle, dont il situe le début en 2023.

En lisant Demographic Cliff, on est, par ailleurs frappé par la précision des prévisions. L’année 2020 y est souvent mentionnée comme une année pivot. Ainsi après avoir envisagé la fourchette de 2015/2020 comme date du prochain krach après celui de 2008, Harry Dent la réduit-il à « around early 2020 or beyond ». Or le krach a eu lieu, on s’en souvient certainement, en mars 2020.

De même, HD prévoyait en 2015 que le prix du baril de pétrole à New York, qui a décru cette année-là de 47 à 37 $, pourrait chuter à 10 ou 20 $. Or, le 28 avril 2020, soit près de cinq ans après la prévision, le cours du WTI a chuté à 11,75 $.

Voici les principaux passages de « The Democratic Cliff » que j’ai sélectionnés :

“In response of the global panic in 2008, governments around the world pulled out all the stops, stimulating beyond anything imaginable years ago… But this practice perverts markets, interrupting the free market’s natural mechanism for rebalancing and fostering innovation. This messing with Adam Smith’s ‘invisible hand’ means you need to prepare for the worst downturn and crash of your lifetime, which I predict will arrive by late 2015. Governments are going to keep drugging themselves with QE until they fail and the economy corrects itself between 2015 and 2020.

At some point between 2015 and early 2020, we will see another major stock crash—a depression from the deleveraging of debt and bubbly financial asset prices. But that crisis will see deflation as money and wealth is destroyed more than any time in history… Ultimately, I don’t expect to the next crash until around early 2020 or beyond.

Commodity prices are unlikely to turn upward again before the early 2020s, but then may undergo their greatest boom in history. Emerging countries around the world will drive the next economic boom, largely as a result of burgeoning demographic trends.

The new Innovation Wave is in a positive cycle for twenty-two or twenty-three years.

On remarque dans les propos d’H.D. les références au cycle de Kondratiev et à la destruction créatrice de Schumpeter (interrupting the free market’s natural mechanism for rebalancing and fostering innovation). Le krach prévu “around early 2020 or beyond” correspond à la fin de l’hiver du cycle actuel tandis que les “twenty or twenty-three years” de “The new Innovation Wave” concernent le printemps et l’été du nouveau cycle.

3. Tuomas Malinen — GnS Economics

Les prévisions de GnS Economics sont élaborées sur la base d’un modèle économique de conception interne. Elles se sont révélées d’une grande exactitude, et ce longtemps à l’avance. Ainsi, dès le mois de mars 2017, le professeur Malinen attirait-il l’attention de ses lecteurs sur l’imminence d’une grande crise et donnait-il des conseils très précis pour l’affronter. Le professeur compare la crise de 2020 à la Grande Dépression de 1929 et à la Grande Recession de 2008 pour conclure :

“We are heading into an economy of never-before-seen proportions”

Je considère les prévisions de Tuomas Malinen comme les plus pessimistes, car elles comprennent, entre autres, une dépression mondiale, la faillite de banques systémiques, l’éclatement de la zone euro, le hard-landing de la Chine ainsi que :

An unfathomable human and economic suffering

* * *

Je n’ajouterai rien aux propos des trois économistes chevronnés ci-dessus, si ce n’est que parmi les nombreuses catégories d’information qui sont à suivre de près pour prévoir le passage du cycle de Kondratiev actuel au suivant, deux me semblent particulièrement importantes : d’une part le retournement à la hausse du cours des matières premières, d’autre part les mouvements sociaux.

Le prix des matières premières, notamment des métaux industriels, augmente fortement lors des phases du printemps et de l’été de Kondratiev. Leur hausse est de ce fait un indicateur avancé du passage d’un cycle à l’autre. Or, on a vu que l’Economical Cycle Research Institute signale une reprise des cours de ces matières, reprise que l’on peut aussi constater sur le graphique de l’indice CRB figurant dans le présent article. Mais, cette reprise ne date que de moins de cinq mois et il faudra en attendre cinq de plus pour être certain de se situer dans une tendance de longue durée, conforme à la définition des 3 P qu’en donne l’ECRI : “profound, persistent, pervasive”. Mais qu’est-ce que cinq mois par rapport à une tendance de plusieurs dizaines d’années ?

Les mouvements sociaux. On ne parle guère du facteur humain dans les prévisions économiques. Nous avons vu cependant que certains auteurs ont mis en évidence que les inégalités dans la répartition des richesses étaient l’une des principales causes de déclenchement des grandes crises. On a vu plus haut que le professeur Malinen estime que la crise de 2020 devrait susciter “An unfathomable human and economic suffering”. Comment réagiront les foules qui subiront les affres de la destruction créatrice ? N’en a-t-on pas eu un avant-gout avec le mouvement des Gilets Jaunes ? N’est-il pas facile de trouver des précédents dans notre histoire ?

Laisser un commentaire